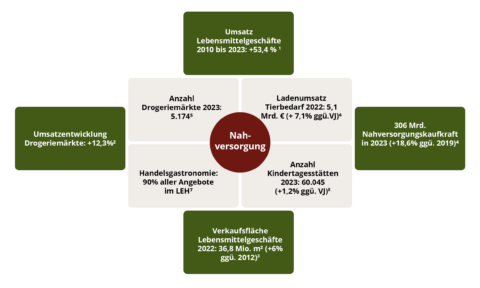

Das Erlebnis vor der Haustür Nahversorgung

Täglicher Bedarf und sozialer Treffpunkt Nahversorgung als essentielle Infrastruktur

Die Habona Invest Gruppe fokussiert sich auf eine Assetklasse, die den Alltag der Menschen prägt: die Nahversorgung.

Sie steht für die Versorgung mit Gütern des täglichen Bedarfs und bildet damit einen zentralen Bestandteil der essentiellen Infrastruktur Deutschlands. Physische Orte, an denen Menschen Lebensmittel, Drogerieartikel oder Services erwerben, bleiben auch in einer zunehmend digitalen Welt maßgeblich für die Lebensqualität vor Ort.

Mit der Beschleunigung des Alltags wächst der Wunsch nach Angeboten, die sich nahtlos in den Tagesablauf integrieren lassen. Verbraucher erwarten, dass Einkaufsmöglichkeiten „auf dem Weg liegen“ und zuverlässig erreichbar sind. Nahversorgungsstandorte erfüllen genau diese Funktion – am Wohnort, am Arbeitsplatz oder entlang alltäglicher Wege.

„Nahversorgungsstandorte leisten einen wichtigen Beitrag in unserer Gesellschaft: ökonomisch, verbrauchernah, sozial und barrierearm.“ Johannes Palla, Gesellschafter Habona Invest

² Innerhalb von Nahversorgungszentren/-immobilien

Stabilitätsanker Warum Nahversorgung eine Assetklasse ist

Deutsche Nahversorgungsimmobilien zeigen seit Jahren eine bemerkenswerte Stabilität. Während andere Einzelhandelssegmente deutlichen Schwankungen unterliegen, profitieren Immobilien mit Ankermietern aus dem Lebensmittelbereich von einer dauerhaft stabilen Nachfragebasis. Lebensmittel werden täglich benötigt – in jeder Marktphase.

Der Lebensmitteleinzelhandel behauptet sich zudem erfolgreich gegenüber dem E-Commerce. Während Nonfood-Segmente online stark gewachsen sind, bleibt die Versorgung mit Gütern des täglichen Bedarfs fest im stationären Handel verankert. Dieser strukturelle Vorteil stärkt die Assetklasse und sorgt für verlässliche Frequenz an etablierten Standorten.

Langfristige Mietverträge mit bonitätsstarken Betreibern und ein diversifiziertes Sortiment zwischen Discount, Vollsortiment und ergänzenden Dienstleistungen bilden zusätzlichen Rückhalt. So entsteht eine Assetklasse, die durch ihren klaren Nutzungszweck, ihre alltägliche Relevanz und ihre stabile Umsatzbasis überzeugt.

„Nahversorgungsimmobilien tragen durch attraktive Rahmenbedingungen sowie lange Mietvertragslaufzeiten den Renditeerwartungen und dem Sicherheitsbedürfnis der Anleger Rechnung."

Hans Christian Schmidt, Geschäftsführer Habona Invest Consulting GmbH

Nahversorgungsimmobilien Konsumverhalten & gesellschaftliche Trends

Nahversorgung ist weit mehr als der Zugang zu Grundgütern. Sie ist Ausdruck eines veränderten Konsumverhaltens, das verstärkt auf Nähe, Alltagstauglichkeit und Qualität setzt. Die Menschen erwarten Orte, die funktional, gut erreichbar und verlässlich sind – und gleichzeitig Möglichkeiten für Begegnung bieten.

Der stationäre Lebensmitteleinzelhandel hat sich in den vergangenen Jahren besonders anpassungsfähig gezeigt. Er verbindet effiziente Prozesse, attraktive Sortimente und ein zunehmend nachhaltiges Angebot. Die Branche reagiert schnell auf veränderte Kundenbedürfnisse und hat sich so an die Spitze des deutschen Einzelhandels entwickelt.

„Die deutlichen Preissteigerungen führen zu einer Verschiebung der Umsätze innerhalb der Nahversorgungsbranche: Erwartungsgemäß orientiert sich der Kunde innerhalb der Angebotspalette eines Vollsortimenters, wie z.B. Rewe oder Edeka, von Markenprodukten zu Eigenprodukten um. Gegebenenfalls wandert er auch wieder zum Discounter (z.B. Aldi oder Lidl) ab. Der Umsatz bleibt jedoch immer in der Nahversorgungsbranche.”

Oliver Weinrich, Head of Portfolio Management, Habona Invest GmbH

² Tradedimensions by NielsenIQ; Stand Juli 2025

³ Deutscher Bauernverband – Situationsbericht 2025/2026

⁴ GfK / NIQ Sortimentskaufkraft 2014 - 2024

⁵ Tradedimensions by NielsenIQ; Stand Juli 2025

⁶ Zentralverband Zoologischer Fachbetriebe e.V. (ZZF): Der deutsche Heimtiermarkt | Struktur und Umsatzzahlen | 2020 und 2024

⁷ EHI Retail Institute: https://www.handelsgastronomie.de/handelsgastronomie/

⁸ Destatis; Tageseinrichtungen für Kinder am 01.03.2025 nach verschiedenen Merkmalen und Art des Trägers

Fazit Eine Assetklasse mit Zukunft

Nahversorgungsimmobilien verbinden gesellschaftliche Relevanz, eine stabile Nachfragebasis und eine hohe Standorttreue der Konsumenten. In Kombination mit langfristigen Mietverträgen entsteht ein Immobiliensegment, das als Baustein essentieller Infrastruktur langfristige Perspektiven bietet.

Das Fondsprofil Chancen und Risiken

| Wesentliche Chancen | Wesentliche Risiken |

|---|---|

| Anleger können bereits mit kleinen Beträgen an den besonderen Ertragschancen gewerblicher Nahversorgungsimmobilien partizipieren. | Immobilienrisiken: Eine Verschlechterung der immobilien- und gesamtwirtschaftlichen Rahmendaten kann zu Wertverlusten bei den im Fonds befindlichen Immobilien sowie einer Minderung der Mieterbonität und damit zu Schwankungen im Fondspreis führen. |

| Verwaltung der Immobilien durch ein professionelles und branchenweit anerkanntes Management. | Liquiditätsrisiken: Der Fonds investiert insbesondere in lmmobilien und mithin in illiquide Vermögensgegenstände. Es kann unter Umständen schwierig sein, diese zu veräußern, so dass mitunter Anteilsrücknahmen nur verzögert erfolgen können oder die Rücknahme von Fondsanteilen ausgesetzt wird. |

| Gezielte Risikostreuung der Immobilienanlage durch Diversifikation von Standorten, Mietvertragslaufzeiten und Nutzungsarten. | Risiken der Aufbauphase: Während des Portfolioaufbaus kann es aufgrund zu geringer Risikostreuung zu erhöhten Schwankungen im Fondspreis kommen. |

| Stabile Erträge bei geringen Wertschwankungen durch das professionelle Management von Portfolio, Immobilien und Mietern. | Sonstige Marktpreisrisiken: Insbesondere eine Veränderung des Zinsniveaus kann adverse Folgen auf die Finanzierungskonditionen sowie die Verzinsung der Fondsliquidität haben und so zu Schwankungen im Anteilwert führen. |

| Steuerliche Teilfreistellung von Immobilienerträgen auf Anlegerebene in Höhe von 60%.* | |

Die für eine Anlageentscheidung maßgebliche Beschreibung der Risiken und sonstiger wesentlicher Einzelheiten erfolgen im Verkaufsprospekt sowie in den wesentlichen Anlegerinformationen und den letzten veröffentlichten Jahres- bzw. Halbjahresberichten. Bitte beachten Sie diese, bevor Sie eine endgültige Anlageentscheidung treffen.